5月12日,卫龙正式向港交所提交上市申请,正式启动IPO。卫龙上市传闻落定。

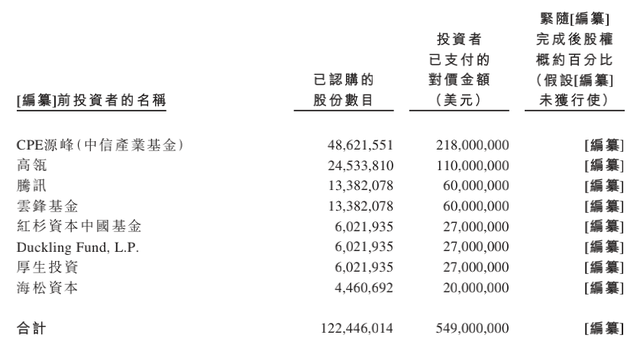

据媒体报道,卫龙食品集团近日已完成由CPE、高瓴资本联合领投的35.6亿人民币A轮战略融资,腾讯投资、云锋基金、红杉资本、天壹资本、厚生资本、海松资本等机构联合入股。本次融资由怡波资本担任财务顾问。Pre-IPO轮总共募集5.49亿美元,折合每股成本为4.48美元。该公司公开市场招股价格仍有待通过聆讯后公布。

两位投资业人士表示,卫龙此轮融资投后估值高达700亿元——这甚至超过洽洽(267亿)+三只松鼠(207亿)+良品铺子(199亿)截至5月12日收盘市值的总和。

图片来源:卫龙招股说明书

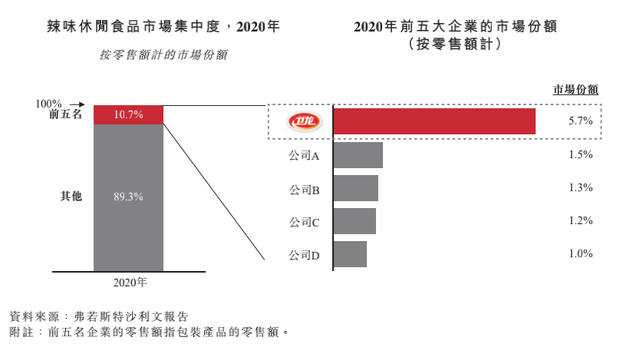

根据卫龙招股说明书,卫龙为中国最大的辣味休闲食品企业,总的市场份额达到5.7%,按零售额计是排在第二名企业的3.8倍,另外,其调味面制品和辣味休闲蔬菜制品的市场份额均排名第一。

图片来源:卫龙招股说明书

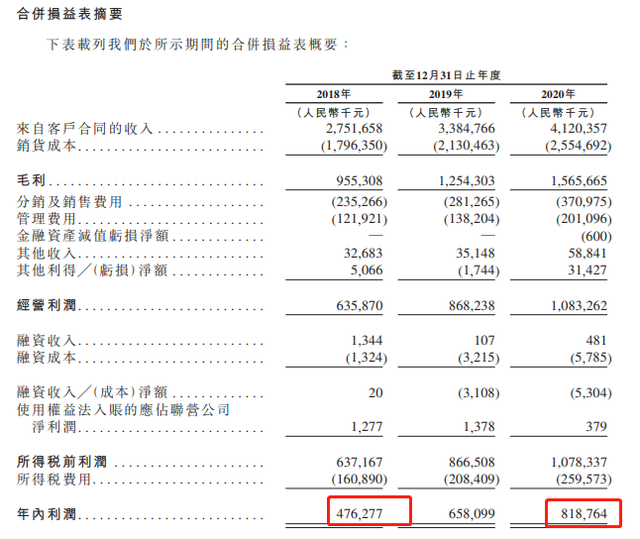

招股说明书显示,卫龙2020年一年赚取利润8.18亿元,远高于三只松鼠2020年的净利润3.01亿元,以及良品铺子的3.44亿元。

图片来源:卫龙招股说明书

公司自2018年至2020年营业收入逐年增长,分别为27.51亿、33.84亿和41.2亿元人民币。2018年至2020年的年复合增长率达到22.4%。过去三年毛利率也稳步从34.7%提升至38%,2020年取得15.65亿元毛利。

图片来源:卫龙招股说明书

公司的营收主要来自三大类:调味面制品、蔬菜制品和豆制品及其他产品。其中调味面制品占到了三分之二以上,但所占比例已经从2018年的78.6%降低到了65.3%。蔬菜制品占比则由10.8%上升到了28.3%。而调味面制品、蔬菜制品二者占的比例高达93.6%,可以看出,卫龙的产品比较单一,对辣条的依赖度很高。

图片来源:卫龙招股说明书

卫龙的辣条已不再是“90后”回忆中“5毛”单品。目前,价格已经翻了几番,主流单品已近5元。并且,卫龙辣条产品包升级为“白富美”,摆脱了低质低价的标签。因此,高颜值,高价格为卫龙带来了高收入。

另外,从其招股说明书可以看出,卫龙95%的消费者年龄集中在35岁以下,而其中25岁以下的消费者更是占到了55%。卫龙取得上述业绩的又一重要原因:产品口味确实捕获了“Z世代”群体的味蕾。

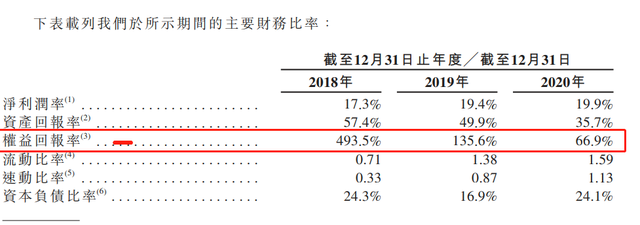

因此,辣条实现了量价齐升,利润较高。而卫龙的ROE就表现得非常亮眼,2018至2020年分别为493.5%、135.6%、66.9%,值得一提的是,贵州茅台2020年的ROE也只有31.41%,如此“赚钱”的能力,正是这些资本所青睐的。

图片来源:卫龙招股说明书

此外,据公开资料显示,卫龙品牌属于漯河市平平食品有限责任公司,该公司由漯河市卫龙商贸有限公司100%控股。在2017年9月股权变更前,卫龙食品创始人刘卫平、刘福平分别持有平平食品60%、40%的股份。而后,卫龙商贸经过多次股权变更,如今由一家香港企业和和国际事业有限公司控股。

有行业人士分析,卫龙食品频繁变更股权,也是在为香港上市做准备。从纯内资变为纯外资,这种股权结构在上市进程中将不需要内地证监会审核,从而加快卫龙食品在香港上市的步伐。