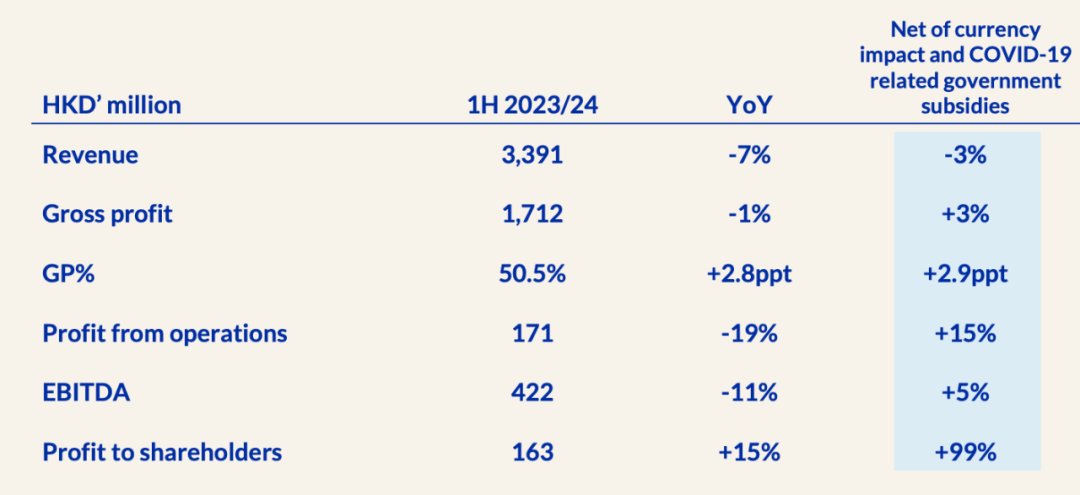

维他奶公布中期业绩,截至2023年9月30日止六个月,公司收入为33.91亿港元,同比减少7%;毛利为17.12亿港元,同比减少1%;毛利率由47.7%升至50.5%。

以固定汇率计算,收入在去年相对较高的基数下减少了3%,主要由于中国内地客户预期2022年十月价格上涨,而提早在2022年九月下达订单。撇除汇率影响及于上一个中期期间所获得的2019冠状病毒病疫情相关政府补贴港币59,000,000元後,经营溢利及本公司股权持有人应占溢利分别增加15%及99%。

中国内地为溢利增长的主要动力,由于中期期间重整组织架构以及有效分配开支和控制经营成本,经营溢利以当地货币计算录得44%增长(以港币计算:36%),相当于经营溢利率10%。如上文所述,中国内地客户于2022年十月价格上涨前提早在2022年9月下达订单,从而令去年第二季度的基数较高,因此,来自中国内地的收入以当地货币计算下跌6%(以港币计算:11%)。人民币贬值亦影响以港币计算的呈报收入。

香港业务(包括香港特别行政区、澳门特别行政区及出口)持续稳定增长,尽管豆奶及即饮茶的人均消耗水平在香港特别行政区持续高企,收入仍增加4%,原因是我们核心业务坚实的基础,加上VITAOAT燕麦奶及维他气泡茶等产品创新的强劲动力,为业务带来额外增长。

澳洲及新西兰业务于中期期间面临重重挑战,以当地货币计算的收入减少10%(以港币计算:16%),并录得经营亏损,主要由于该业务成功过渡为全资附属公司後出现业务干扰。这些生产及物流短期挑战(包括我们的主要运输供应商破产)对业务的干扰正逐步解决。

东南亚业务收入及盈利能力有所改善,尤其是新加坡的豆腐出口强劲。我们与UniversalRobina Corporation成立的菲律宾合营公司不断扩大超级市场及便利店平台规模,市场占有率亦持续呈上升趋势,在新推出的宣传及试饮推广活动的支持下,时下流行的新系列植物奶产品分部(包括杏仁及燕麦口味幼滑系列)增长前景乐观。

信息来源:企业财报